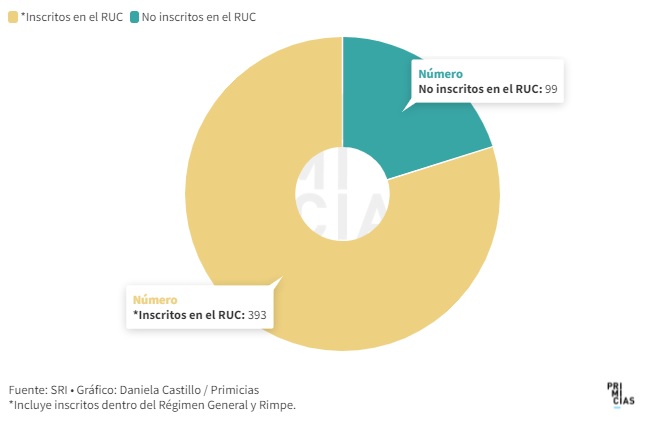

Hasta ahora, el SRI ha identificado 491 contribuyentes que venden productos nuevos en redes sociales. Cerca de 100 no tiene RUC.

Las redes sociales se han convertido en un canal de venta primordial para emprendedores y empresas. Pero no siempre estas ventas son reportadas en la declaración de impuestos al Servicio de Rentas Internas (SRI).

Con el auge del comercio electrónico, el SRI busca evitar la evasión fiscal por medio de este canal de ventas. Para ello, comenzó este año con una especie de empadronamiento de contribuyentes que comercializan en estas redes.

Según estimaciones de la Universidad Espíritu Santo (UEES), las ventas del comercio electrónico en el país alcanzarán este año los USD 5.000 millones.

Hasta el 23 de agosto de 2023, el SRI había identificado a 492 contribuyentes que utilizan las redes sociales para la venta de productos nuevos.

De ese grupo, 393 están inscritos en el Registro Único de Contribuyentes (RUC). Mientras que otros 99 no tienen RUC, es decir, no facturan.

Contribuyentes que venden en redes sociales

Identificados por el SRI hasta el 23 de agosto de 2023:

El SRI aclara que, por ahora, se encuentra en la fase de identificación de contribuyentes que realizan actividades económicas a través de redes sociales.

“Se han realizado campañas informativas respecto del cumplimiento de deberes formales, principalmente la inscripción en el catastro tributario y la entrega de comprobantes de venta”, explica.

En una fase posterior, añade la entidad, ejecutará campañas persuasivas y disuasivas, con el fin de que los contribuyentes “regularicen su situación, cumplan sus deberes formales y procedan a la declaración y pago de impuestos”.

¿Qué se vende en redes sociales?

La oferta de productos en redes sociales es muy variada. De acuerdo con el monitoreo del SRI, estas categorías son los que se comercializan con más frecuencia:

Los emprendedores o empresas utilizan una variedad de plataformas digitales y redes sociales para ofrecer sus productos, siendo las más importantes, según el SRI: Facebook, Instagram, Tiktok y X (antes, Twitter).

Regularización

Además de la inscripción en el RUC, los contribuyentes que comercializan en redes sociales deben cumplir con las siguientes obligaciones:

- Emisión de comprobantes de venta.

- Llevar registros de ingresos y gastos.

- Realizar las declaraciones que correspondan, de acuerdo al régimen registrado.

El SRI aclara que el RUC debe incluir como actividad económica el comercio al por menor, sin importar si los productos se comercializan en tiendas físicas o en canales digitales.

Los impuestos que debe pagar el contribuyente se determinan en función al régimen en el que está inscrito, la actividad económica y la obligación de llevar contabilidad.

Pero, por lo general, los contribuyentes deben cumplir con el pago del Impuesto al Valor Agregado (IVA) y el Impuesto a la Renta (IR).

Declaraciones en el Rimpe

La mayoría de los contribuyentes identificados por el SRI están en el Rimpe, es decir, son negocios populares o emprendimientos.

En caso de tener ingresos anuales menores a USD 20.000 al año, el SRI lo considerará dentro del segmento de negocios populares, cuando registre el RUC.

Mientras que, si superan ese monto, pero no pasan de los USD 300.000 anuales, el contribuyente entrará en el grupo de emprendedores.

Los contribuyentes en el régimen Rimpe no están obligados a llevar contabilidad, pero sí deben emitir comprobantes de venta: facturas electrónicas, en caso de ser emprendedores, o notas de venta si son negocios populares.

Los impuestos que deben pagar son:

- Los negocios populares no necesitan declarar IVA. Pero pagan un Impuesto Único de USD 60 que estará vigente solo hasta 2023 y se declarará y pagará en 2024. A partir de ese año, los negocios con ventas anuales inferiores a USD 2.500 no pagarán este impuesto único y quienes superen ese valor de ventas tributarán de entre USD 5 y USD 60 al año, según el nivel de facturación.

- Los emprendedores deben declarar el IVA de manera semestral. También tiene que pagar una tarifa de Impuesto a la Renta de entre 1% y 2%, según sus ingresos.

¿Qué pasa con los productos usados?

La venta de productos usados, como ropa o muebles de casa, también podrían estar gravadas con IVA, dependiendo del tipo de producto que se comercialice.

Según el SRI, estos productos deberían ser facturados y “aplicar la tarifa de IVA correspondiente al momento de su transferencia”.

No obstante, los contribuyentes que ha identificado el SRI, por ahora, solo comercializan productos nuevos.

Por otro lado, el SRI aclara que si se trata de una venta ocasional no es necesario registrar la actividad económica en el RUC, pero sí se debe cumplir con la declaración y pago de impuestos.

FUENTE:

https://www.primicias.ec/noticias/economia/sri-ventas-redes-sociales/